O contexto

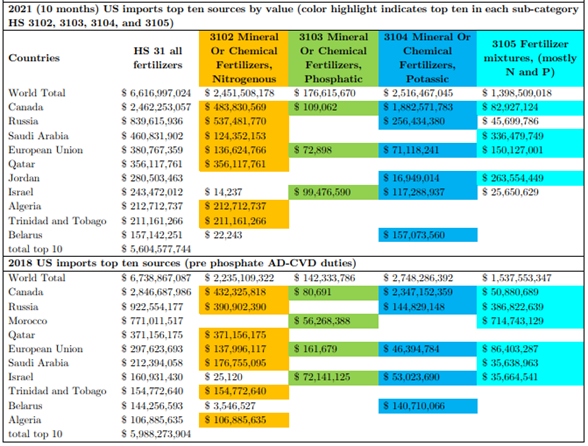

Os preços globais de fertilizantes de fósforo e nitrogênio atingiram patamares baixos no início de 2020 e têm aumentado acentuadamente até o ponto de atingirem níveis que não eram vistos desde 2008 (cf Figura 1).

E os preços futuros para esses fertilizantes em, para as entregas de novembro, devem ser ainda mais altos, acima de $700/ton.

Já os preços dos fertilizantes potássicos permaneceram baixos internacionalmente, mas atingiram patamares muito mais altos na região do Cinturão do Milho (EUA) e no Brasil.

Um relatório do Banco Mundial aponta que os preços dos fertilizantes, quando vistos como commodities, tiveram um aumento de 66% em 2021. A instituição ainda prevê que os preços dos fertilizantes potássicos devem aumentar drasticamente em 2022.

O que pode explicar essa escalada abrupta nos preços da maioria dos fertilizantes? Em resumo, uma tempestade perfeita de choques de oferta, eventos climáticos, fechamentos de fábricas, estrutura de mercado pouco competitiva e rasa, e uma série de mudanças de política vem se formando e agora está culminando em uma preocupante volatilidade e deterioração na acessibilidade de fertilizantes.

Esse artigo analisa os vários elementos dessa tempestade.

Figura 1: Preços nominais de fertilizantes (DAP (fosfato diamônico), spot, f.o.b. US Gulf; STP (superfosfato triplo), spot, import US Gulf; Ureia, (Ukraine), f.o.b. Black Sea; Cloreto de Potássio (muriate of potash), f.o.b. Vancouver)

Os elementos da tempestade

Interrupções no fornecimento mundial de fertilizantes

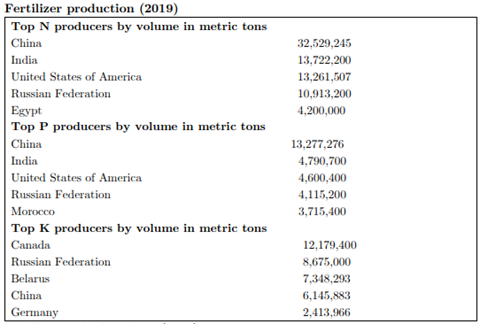

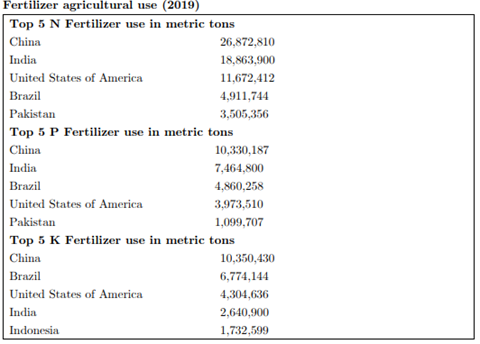

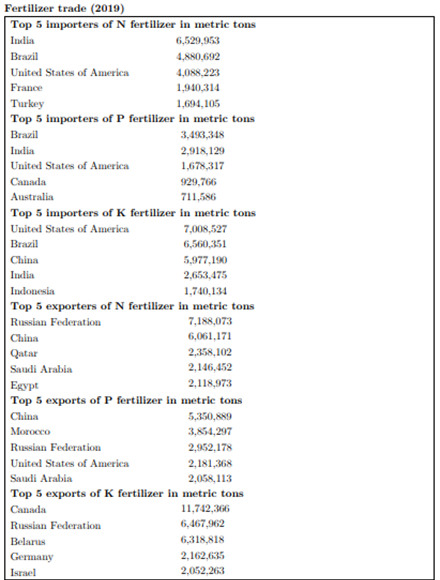

Os mercados de fertilizantes são caracterizados por terem muito poucos grandes players com grande presença e influência sobre tais mercados e os seus preços (cf. Tabela 1 dos Apêndices para dados recentes).

O fornecimento mundial de fertilizantes tem sido reduzido por causa de diminuições na produção e oferta em lugares como Europa, China e até mesmo na Rússia. Essas diminuições são causadas por aumentos expressivos nos custos de produção. Especificamente, os preços de gás natural e amônia na Europa e na Rússia e, na China, os altos preços do carvão criaram déficits energéticos e interrupções de nas indústrias de fertilizantes com um uso intensivo de energia.

Esses empecilhos na manutenção da oferta de fertilizantes levaram o governo chinês a colocar restrições nas exportações que devem durar até boa parte de 2022. A Rússia também implementou restrições às exportações para manter os custos domésticos de fertilizantes baixos, já que preços de combustíveis fósseis mais caros acarretam na elevação do custo de produção dos mesmos.

Já nos Estados Unidos, passagem do Furacão Ida levou ao fechamento de algumas fábricas no sudeste do país. Essas interrupções no fornecimento de fertilizantes dos Estados Unidos são temporárias, mas exacerbam os problemas de logística existentes nesses mercados.

Fertilizantes são diferenciados pelo tipo e época de aplicação na temporada de cultivo. Com isso em mente, a disponibilidade dos mesmos é um fator chave na oferta que pode levar a uma escassez de fertilizantes.

O aumento nos preços dos combustíveis fósseis induzido pela recuperação econômica de 2021 e também por políticas que preconizam a diminuição desse tipo de combustível em muitos países da Organização para a Cooperação e Desenvolvimento Econômico (OECD) é um fator fundamental que contribui para o aumento dos preços de amônio e da produção de fertilizantes de alto consumo energético.

Alta demanda de fertilizantes

Durante o período da pandemia, os fertilizantes se mantiveram acessíveis, uma vez que seus preços relativamente baratos em relação aos preços das safras.

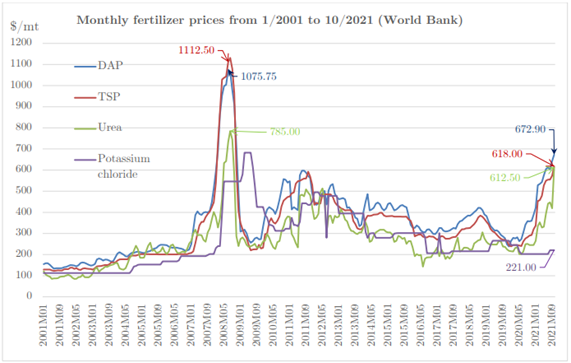

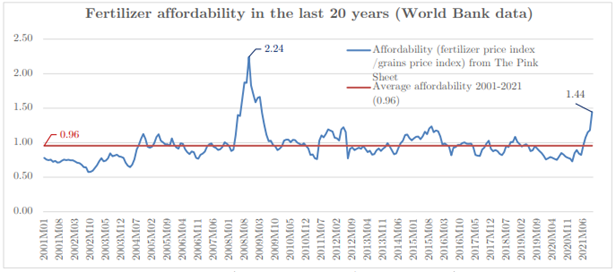

Altos preços de commodity para safras importantes na primeira metade do ano mantiveram a acessibilidade dos fertilizantes abaixo da sua média de longo prazo (cf. Figura 2, mostrando a média entre os índices de preços de fertilizantes e de preços de grãos). Um número mais alto significa que a acessibilidade está se deteriorando.

Esse período de preços de fertilizantes relativamente baratos quando comparados com o preço das safras levou a uma alta demanda desses insumos nos Estados Unidos, Brasil e China. A China, inclusive, teve uma forte demanda por ração devido à sua reconstrução do rebanho de suínos.

A acessibilidade dos fertilizantes tem diminuído substancialmente desde o final de 2020, mas se manteve abaixo da média de longo prazo até julho de 2021 graças aos altos preços das commodities no primeiro semestre.

Desde então, esse parâmetro tem se deteriorado constantemente, ficando bem acima da sua média de longo prazo de 0.96, ainda que tenha se mantido dentro da faixa histórica, conforme mostrado na Figura 2.

Figura 2: Acessibilidade dos fertilizantes (índice de preços de fertilizantes/índice de preços de grãos), segundo relatório World Bank Pink Sheet (novembro de 2021). O índice de preços dos fertilizantes combina rocha de fosfato natural, fosfato, potássio e nitrogênio; para o índice de grãos, são considerados arroz, milho, trigo e cevada.

Políticas governamentais

Embora os Estados Unidos tenham uma política governamental conhecida como Most-Favored-Nation (MFN), algo como “Nação-Mais-Favorecida”, que zera as tarifas em todos os fertilizantes, uma série de políticas vêm afetando o custo e o abastecimento de fertilizantes naquele país desde 2010.

Os Estados Unidos têm aplicado tarifas em produtos fertilizantes chineses desde 2010, através de uma série de impostos antidumping e compensatórios (AD-CVDs), aplicados pelo Departamento de Comércio (DoC) e pela Comissão de Comércio Internacional dos Estados Unidos (USITC).

Esses impostos têm sido proibitivos, no sentido de restringir boa parte do abastecimento de fertilizantes vindos da China, que é o maior produtor e exportador mundial de fertilizantes de nitrogênio e fosfato.

De uma forma um pouco exagerada, os impostos da seção 301, que eram de 10% e depois passaram a ser de 25%, foram aplicados sobre a maioria dos fertilizantes vindos da China em 2017. Tais impostos foram aplicados majoritariamente como sinalização política, uma vez que esses fluxos comerciais haviam sido eliminados pelos impostos AD-CVD que já estavam em vigor.

Mais recentemente, em 2020-21, uma investigação conjunta do Departamento de Comércio e da Comissão de Comércio Internacional dos Estados Unidos levou à aplicação de impostos AD-CVD nas importações fertilizantes fosfatados da Rússia (com impostos ad valorem equivalentes, ou AVE, variando entre 9,19% e 47,05%), além de taxações em importações de fertilizantes do Marrocos (de 19,97%).

Como mostrado na Tabela 2 dos Apêndices, esses impostos eliminaram o Marrocos como uma fonte de fertilizantes fosfatados em 2021 e para um futuro próximo. Além disso, elas reduziram as importações vindas da Rússia também

Mais recentemente, o DoC e a USITC investigaram as importações de fertilizantes nitrogenados vindas da Rússia e de Trinidad e Tobago. As agências concluíram que essas importações estavam sendo feitas a preços injustos, sendo subsidiadas pelos respectivos governos.

Impostos sobre essas importações não foram aplicados ainda, mas estimativas iniciais do Departamento de Comércio indicam uma possível margem de dumping de 158,81% nas importações vindas de Trinidad e Tobago. Já nas importações vindas da Rússia, essa margem pode ser entre 169,96% e 391,65%.

Quando aplicados, esses impostos fecharão essas fontes de importação de fertilizantes nitrogenados para agricultores estadunidenses. As decisões do DoC e da USITC não raramente são controversas e motivadas politicamente, com um forte viés protecionista em sua metodologia de cálculo das margens de dumping.

Enquanto essas quantidades de fertilizantes comercializadas devam encontrar novos mercados e agricultores norte-americanos irão encontrar outras fontes de fertilizantes além da China, Marrocos, Rússia e Trinidad e Tobago, o comércio e os mercados vão se reorganizar, mas com custos adicionais para estabelecer novos fluxos comerciais e as logísticas associadas.

O problema é agravado ainda pelas características do mercado de fertilizantes, que é desigual. A eliminação da China, Rússia e Marrocos derruba as grandes fontes de fertilizantes nitrogenados e fosfatados nos mercados mundiais (cf. Tabela 1 dos Apêndices). Já as fontes remanescentes são muito pequenas.

Para os fertilizantes fosfatados, os países do Oriente Médio tem sido o maior beneficiário dessas políticas, especialmente a Arábia Saudita, a Jordânia e o Qatar, como mostrado na Tabela 2 dos Apêndices.

Em relação aos fertilizantes potássicos, por agora as trocas comerciais parecem menos incertas com o Canadá.

Transporte e logística e consequências da COVID

Como consequência da recessão gerada pela pandemia do Covid-19, a falta de motoristas, funcionários portuários e outras interrupções, com atrasos no transporte de mercadorias, tiveram um impacto no mercado.

O tempo é um parâmetro importante quando se fala de fertilizantes, já que existe um alto nível de especialização de tipo de fertilizante e tempo de aplicação durante o ano de cultivo.

O caso dos preços do potássio ilustra dramaticamente a falta de uma arbitragem de preço e os altos custos da logística para a entrega de fertilizantes (os preços locais acima de $700/ton e os preços mundiais abaixo de $250/ton).

O preço dos fertilizantes potássicos no Meio-Oeste está extremamente alto devido às sanções impostas pela União Europeia, Reino Unido, Estados Unidos e Canadá às exportações da Bielorrússia. Vale lembrar que a Bielorrússia é um grande fornecedor de potássio.

Além disso, o Furacão Ida trouxe interrupções e aumento dos custos de transportes marítimos, contribuindo para o aumento do preço dos fertilizantes potássicos.

Previsões

Em seu relatório de previsões de outubro de 2021, o Banco Mundial não espera que os preços dos fertilizantes nitrogenados e fosfatados continuem subindo. Já a expectativa para os fertilizantes potássicos é de que os preços aumentem dramaticamente.

Interrupções e problemas de transporte devem diminuir e novas rotas de comércio serão estabelecidas, mas isso levará tempo e recursos adicionais.

Políticas energéticas com o objetivo de diminuir o uso de combustíveis fósseis devem manter os custos energéticos altos e, consequentemente, os preços dos fertilizantes altos, a não ser que uma verificação da realidade induza uma correção dessas políticas.

Apêndices

Tabela 1: Produção, uso e comércio mundial de fertilizantes (FAOSTAT)

Apêndice sobre padrões de comércio bilateral e mudanças desde 2018

Na Tabela 2 dos Apêndices, pode-se notar a concentração de fornecedores para a maioria dos fertilizantes importados pelos Estados Unidos. Os fornecedores nas 10 primeiras colocações correspondem à maioria dos fornecedores. A China agora tem um papel menor graças a tarifas e impostos AD-CVD, mesmo sendo um grande (entre os grandes) produtores e exportadores de fertilizantes nitrogenados e potássicos. O Canadá é um grande fornecedor de nitrogênio, potássio e outros, mas perdeu cerca de $380 milhões comparado com 2018. A Rússia é um grande fornecedor de nitrogênio e potássio e formulados ainda em 2021, mas perdeu $90 milhões. O impacto vindouro dos impostos AD-CVD nos fertilizantes nitrogenados ainda não está refletido nesses dados. A participação da Rússia deve ser reduzida a um valor ínfimo em 2022. O Marrocos não é mais um fornecedor primário graças aos impostos AD-CVD sobre fertilizantes potássicos, como visto na coluna HS 3105 de fertilizantes formulados. A Arábia Saudita dobrou suas exportações para os Estados Unidos entre 2018 e 2021 (cf coluna 3105) e se tornou o 4º maior fornecedor. A União Europeia aumentou suas importações aos EUA em $100 via 3105 (potássio) e 3105 (formulados). A Jordânia surge como um fornecedor no top 10, com $310 milhões em fertilizantes formulados. Israel ganhou $80 milhões nos mercados de fósforo e potássio. Trinidad e Tobago ganhou $60 milhões em nitrogênio (3102), mas provavelmente isso deve desaparecer com os impostos sobre fertilizantes nitrogenados vindouros. A Argélia dobrou suas exportações de fertilizantes nitrogenados e isso deve aumentar ainda mais com os futuros impostos AD-CVD sobre fertilizantes nitrogenados.

Tabela 2: Importações bilaterais de fertilizantes dos EUA, por maiores fornecedores (Fonte US Trade online – USAtrade.census.gov)